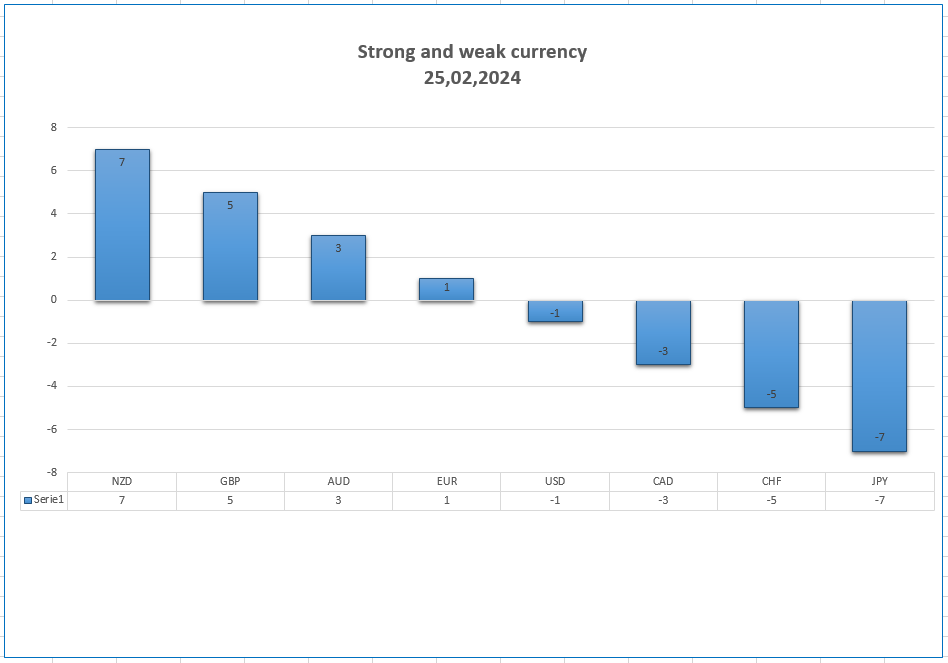

W dzisiejszym wpisie przyjrzymy się bliżej aktualnej sytuacji na rynku walutowym, opierając się na mojej najnowszej analizie. Nowozelandzki dolar (NZD) utrzymuje swoją pozycję jako najsilniejsza waluta, zyskując +7 punktów w moim rankingu. Z drugiej strony, japoński jen (JPY) i szwajcarski frank (CHF) nadal znajdują się na przeciwległym biegunie, będąc walutami słabymi.

Interesują mnie przede wszystkim waluty, które w ostatnim czasie zanotowały spadki w moim rankingu. W nadchodzącym tygodniu szczególną uwagę zwrócę na parę AUDNZD. Obserwacja dziennej świecy i jej zamknięcie poniżej poziomu 1.05732 może otworzyć drogę do dalszych spadków. Co więcej, dolar australijski (AUD) zyskał na wartości, przeskakując z -1 do +3 w moim rankingu, co może sygnalizować możliwą większą korektę na parze AUDNZD.

Chociaż te informacje nie stanowią dla mnie bezpośredniej podstawy do handlu, to jednak ułatwiają wybór par walutowych do tradingu. Ostatecznie, to analiza wykresów wskaże nam najlepszy kierunek działania.

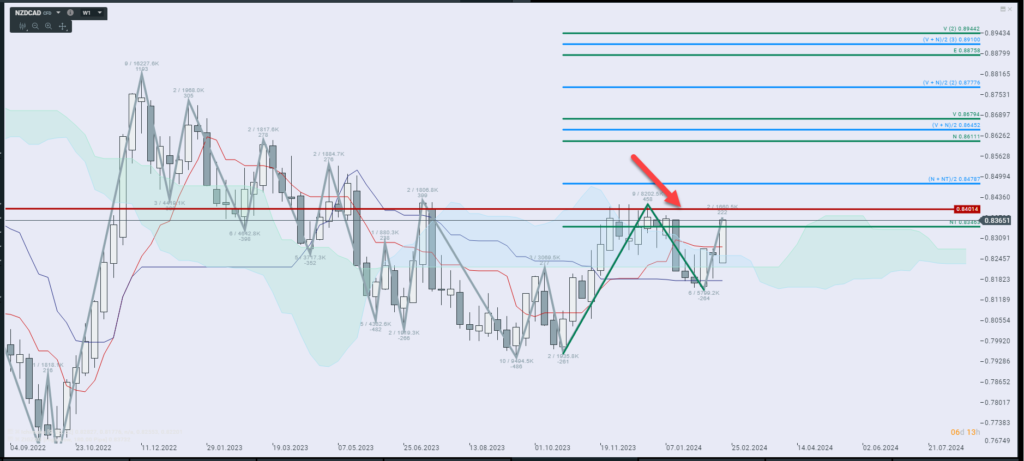

Inne pary, na które warto zwrócić uwagę, to NZDCAD, EURNZD oraz EURGBP. Tutaj również ceny oscylują w pobliżu kluczowych poziomów wsparcia i oporu, o których więcej opowiem podczas moich poniedziałkowych pomysłów inwestycyjnych. Te pary zasługują na szczególną obserwację, ponieważ, raz uwolnione, mogą wykazać znaczący potencjał ruchu.

aktualizacja z dnia 28.02.2024 godzina 10.30

W dzisiejszym wpisie wracam do scenariusza przedstawionego 18 lutego 2024 roku, który rozwija się zgodnie z moimi przewidywaniami. Kluczowym momentem będzie zamknięcie dzisiejszej świecy powyżej poziomu (NT), co będzie dla mnie sygnałem do przejścia na niższy interwał czasowy w poszukiwaniu optymalnych punktów do otwarcia pozycji. W obliczu dynamicznego wzrostu cen, planuję poczekać na niewielką korektę rynkową, aby zająć korzystniejszą pozycję.

Interesujące jest obserwowanie, jak precyzyjnie działają analizowane cykle rynkowe. Przykładem może być 22 luty 2024 roku, który został wskazany w poprzedniej analizie jako potencjalny punkt zwrotny. W tym dniu cena osiągnęła lokalne minimum, a od tego czasu obserwujemy wyłącznie wzrostowe świeczki. To doskonały przykład na to, jak zrozumienie i analiza cykli rynkowych mogą przyczynić się do lepszego przewidywania ruchów cen i strategii inwestycyjnych.

aktualizacja z dnia 29.02.2024 godzina 10.00

Po zamknięciu ceny powyżej zasięgu NT, nasuwało się pytanie nie czy, ale kiedy pojawi się odpowiedni sygnał do otwarcia pozycji. Analizując wykresy, zauważyłem nawykowe zasięgi, które osobiście śledziłem. Dzięki temu, i pojawieniu sygnału trzech linii, zakladam, że cena osiągnie pośredni zasięg na poziomie 1.36305, co było wspomniane w poprzedniej aktualizacji.

Jednakże, aspekt timingu budzi moje obawy. Czwartek rano, z moich doświadczeń, nie jest optymalnym momentem na inicjowanie pozycji średnioterminowych. Rynki mogą być mniej przewidywalne, co wprowadza dodatkowe ryzyko.

podsumowanie tygodnia

Czasami, to nie sam pomysł jest kluczem do sukcesu, ale moment, w którym go realizujemy. Linda Rashke, znana postać w świecie tradingu, podkreśla, że lepiej jest mieć nie najlepszy pomysł, ale świetne wyczucie czasu, niż odwrotnie. Dlaczego? Bo rynek jest zmienny i pełen niespodzianek.

Zajęcie pozycji “buy” (kupno) moglo wydawać się dobrym pomysłem w czwartek rano, opierając się na strategii zasięgów nawykowych. Jeśli jednak timing nie jest odpowiedni, nawet najlepsza strategia może się nie sprawdzić. W tym przypadku, dobrze jest mieć system zarządzania ryzykiem, na przykład przez ograniczenie strat (SL) i przeniesienie ich na bezpieczny poziom (BE), gdy osiągniemy drugi poziom zysku (2TP).

W przykładzie podanym wyżej, gdybyśmy postępowali zgodnie ze strategią opartą na liniach Ichimoku, a timing byłby zły, pozycja zostałaby zamknięta na SL, czyli z stratą. To pokazuje, jak ważne jest nie tylko śledzenie sygnałów rynkowych, ale również odpowiednie reagowanie na nie w odpowiednim czasie.

Ostatecznie, w tradingu i inwestowaniu, jak i w wielu innych dziedzinach, timing może być równie ważny, co sam pomysł. Czekanie na odpowiednie momenty do zajęcia pozycji, bazując na analizie wyższych interwałów czasowych, jest kluczowe. W kolejnych analizach będziemy kontynuować obserwację i naukę, aby jeszcze lepiej zrozumieć, jak wyczucie czasu wpływa na nasze decyzje inwestycyjne.